任何个人、公司以及印度境内从事业务活动的企业等均有义务缴纳所得税。根据印度1961年所得税法(Income-tax Act),有七类人有义务缴纳所得税,分别是个人、印度教不可分割家庭(Hindu undivided family,HUF)、公司、工厂、组织协会、地方权威机构以及不属于上述类别的法人。在印度,不同的纳税人身份对应的税率是不一样的。本文主要介绍印度公司的所得税税率。

在印度,公司分为本土公司和外国公司,不同的公司主体适用不同的所得税税率。

一、印度国内公司(Domestic Company)

(一)正常税率

根据印度所得税法(Income-tax Act)的规定,评估年度(Assessment Year)2022-23和2023-24适用于本土公司所得税税率如下:

上一年度的营业额不超过 40 亿卢比的印度国内公司的企业所得税率为 25% ,营业额超出 40 亿卢比的公司的企业所得税率则为 30% 。

1、附加费(Surcharge,SC)

除上述税率外,如果净收入(net income)超过 1000 万卢比但不超过 1 亿卢比,则对所得税金额征收 7% 的附加费;如果净收入超过 1 亿卢比,则对所得税金额征收 12% 的附加费。

2、健康和教育税(Health Education Cess,HEC)

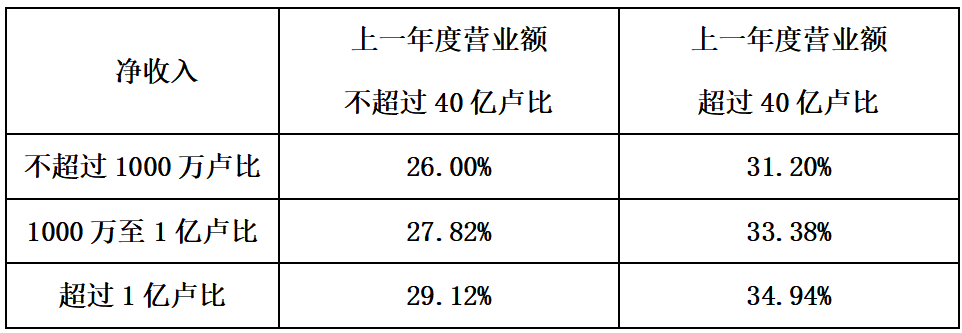

在所得税和附加费的基础上,还将额外征收4%的健康和教育税。因此,印度国内公司的企业所得税率(实际)如下表所示:

注:

(1)如果营业额超过 1000 万卢比但不超过 1 亿卢比,则需要缴纳 7% 的附加费;如果营业额超过 1 亿卢比,则需要缴纳 12% 的附加费;

(2)实际税率包括附加费和 4% 的健康和教育税。

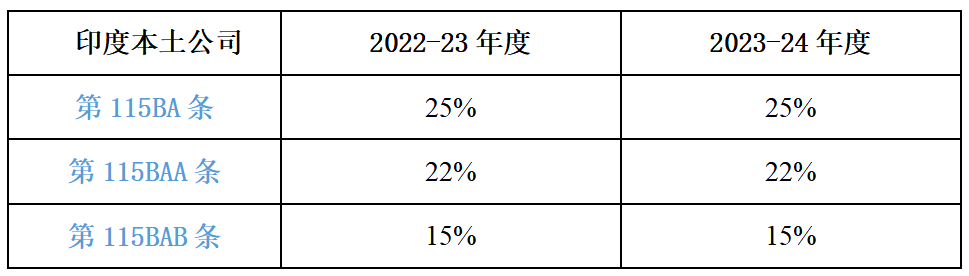

(二)特殊税率

适用于国内公司的评估年度(Assessment Year)为2022-23和2023-24年度的特别所得税税率如下:

注:

(1)第115BA条适用于制造业的印度本土公司(manufacturing domestic companies);

(2)第115BAA条适用于印度本土公司(domestic companies);

(3)第115BAB条适用于印度新的制造业本土公司,即在2019年10月1日或之后成立和注册,并在2024年3月31日或之前开始制造或生产某种物品或事物,且

i)该企业不是通过拆分或重建已经存在的企业而形成的。

但本条件不适用于公司的业务是由于纳税人在第33B条所提及的情况下和在该条规定的期限内重新建立、重建或恢复任何此类企业的业务而形成。

ii)不使用以前用于任何目的的任何机器或设备。

1、附加费(Surcharge,SC)

如果公司选择根据第115BAA条或第115BAB条征税,则无论总收入多少,附加费率统一为 10% 。

2、健康和教育税(Health Education Cess,HEC)

所得税和适用的附加费,应进一步增加健康和教育税,其比率为该所得税和附加费的 4% 。

3、最低替代税(Minimum Alternate Tax,MAT)

根据第115BAA条和115BAB条选择了特殊税制的国内公司可免于缴纳MAT。然而,如果选择了第115BA条,则不能获得豁免。

在这种情况下,适用最低替代税(MAT)的规定,应纳税额不能低于根据第115JB条计算的“账面利润”的 15% (+健康和教育税,即HEC)。然而,如果公司是国际金融服务中心的单位,并且其收入完全来自可兑换的外汇,那么MAT的征收税为 9% (加上适用的附加费和税金)。

二、外国公司(Foreign Company)

(一)正常税率

外国公司的税率统一为 40% 。除了 40% 的税率外,健康和教育税也按所得税的 4% 征收。

1、附加费(Surcharge,SC)

除上述税率外,如果净收入超过 1000 万卢比但不超过 1 亿卢比,则对所得税金额征收 2% 的附加费,如果净收入超过 1 亿卢比,则对所得税金额征收 5% 的附加费。

2、健康和教育税(Health Education Cess,HEC)

在征收附加费的情况下,将对所得税和附加费的金额征收 4% 的健康和教育税。

3、最低替代税(Minimum Alternate Tax,MAT)

对于适用最低替代税(MAT)规定的企业纳税人,根据第115JB条,应纳税额不能低于“账面利润”的 15% (+健康和教育税,即HEC)。然而,根据2016年财政法修订的第115JB条的解释4,并追溯到2001年1月1日,澄清了MAT条款不应适用,并应被视为从未适用于外国公司的纳税人,若:

(i)被评估人是与印度签订了第90条第(1)款所述协议的国家或指定地区的居民,或中央政府根据第90A条第(1)款采用了任何协议,且被评估人没有根据该协议的规定在印度设立常设机构;或

(ii)被评估人是与印度没有签订第(i)款所述性质协议的国家的居民,且根据当时有效的与公司有关的任何法律,被评估人不需要进行注册。

【声明】

本文采用的税率是基于印度2022年财政法案(Finance Act)的规定,具有较强的时效性,不构成法律意见或建议。